Observatoire : étude au 31 décembre 2018

Publié le 01/03/2019 - Alexandre PratPour cette étude nous avons souhaité revoir notre méthodologie. Nous avons mis en place des critères quantitatifs nous permettant d’identifier les fonds les plus importants, les plus référencés et les plus utilisés par les CGP et leurs clients. L’objectif étant d’offrir du contenu sur les 100 fonds flexibles les plus populaires. Les critères sont donc les suivants :

-

Taille des encours,

-

Référencement dans au moins 10 contrats d'assurance vie avec au moins 5 assureurs différents,

-

Au moins 5 ans d'historique,

-

Limite de 2 fonds par société de gestion.

Fier de notre indépendance, nous avons également souhaité préserver l’aspect « Recherche » de l’Observatoire de la Gestion Flexible et offrir du contenu au sujet de fonds moins connus par les professionnels et les investisseurs. Nous nous sommes donc autorisés une sélection de 20 fonds, basée cette fois, uniquement sur des critères discrétionnaires.

Voici la nouvelle étude trimestrielle des fonds de l'Observatoire de la Gestion Flexible avec des données arrêtées au 31 décembre 2018.

Performance

La performance s'apprécie sur une durée à minima égale à la durée d'investissement recommandée dans le prospectus du fonds : dans l'univers de l'observatoire, cette durée est rarement inférieure à 3 ans. A notre avis, il convient même de regarder sur 5 ans pour appréhender le comportement des fonds sur un cycle économique (même si cette notion est moins stable que par le passé, en raison de la succession de crises rapprochées).

Trois premiers fonds sur 1 an :

|

Rang |

Fonds |

Perf. 1 an |

|

1 |

7,08% |

|

|

2 |

0,11% |

|

|

3 |

-0,47% |

|

|

... |

... |

... |

|

120 |

-22,31% |

Trois premiers fonds sur 3 ans (performance annualisée) :

|

Rang |

Fonds |

Perf. 3 ans |

|

1 |

12,62% |

|

|

2 |

3,95% |

|

|

3 |

3,42% |

|

|

... |

... |

... |

|

120 |

-5,25% |

Les 120 fonds de l’observatoire ont plus de 3 ans. L'écart entre le meilleur et le moins bon est de 17.87%. Cet écart s’explique par les très bonnes performances d’H2O Multistrategies R C EUR.

Volatilité

Nous observons également les volatilités des fonds sur 1, 3, 5 et 8 ans. Nous avons décidé de calculer un score de volatilité selon une méthode sans doute très rustique, mais qui nous semble restituer de façon assez fidèle le profil du risque de chacun des fonds de l'Observatoire.

|

Fonds |

1 an |

3 ans |

5 ans |

8 ans |

Moyenne |

Score |

|

Invesco Global Conservative Fd |

3,08% |

2,62% |

2,83% |

3,27% |

2,95% |

Bon |

|

EdR Fund QUAM 5 |

3,84% |

2,83% |

2,77% |

2,62% |

3,01% |

Bon |

|

M&G Optimal Income Fd |

2,64% |

3,69% |

3,11% |

3,46% |

3,22% |

Bon |

Parmi les fonds ayant au moins 5 ans d’historique, RMA Diversifié Vol 4 P, Tocqueville Olympe Patrimoine P, CPR Croissance Défensive P, Ethna-AKTIV R-T et Federal Multi Patrimoine font partie des options les moins volatiles sur toutes les périodes considérées avec des volatilités systématiquement inférieures à 4%.

Sans surprise, la majorité de ces fonds font partie des flexibles prudents. Un de ces fonds s’était d’ailleurs fixé un objectif de volatilité maximale dans son prospectus et le respecte parfaitement : 8% pour AFER Patrimoine.

38 fonds ont une volatilité 1 an inférieure à 5%. Sur cette période, seul le fonds H2O Multistrategies R C EUR obtient une volatilité importante.

Perte maximum

|

Fonds |

1 an |

3 ans |

5 ans |

8 ans |

Score |

|

5,95% |

5,95% |

6,35% |

6,35% |

Bon |

|

|

6,23% |

6,23% |

6,23% |

6,23% |

||

|

6,32% |

6,32% |

8,43% |

8,43% |

Bon |

Parmi les fonds ayant au moins 5 ans d’historique, les champions sur toutes les périodes sont Tikehau Income Cross Assets C, NN (L) First Class Multi Asset P (C) EUR, Sextant Grand Large A (C) et Alienor Alter Euro A qui réussisent à être parmi les plus résistants sur chacune de ces périodes.

A l’autre extrémité, certains fonds ont exposé l’investisseur à des baisses considérables. Par exemple, à 5 ans, H2O Multistrategies R C EUR a enregistré une perte maximum de près de 40% soit 5 points de plus que les actions émergentes. Ce fonds réalise toutefois de très bonnes performances à long terme mais au prix d’une volatilité extrêmement élevée.

Ratio de Sharpe

Le ratio de Sharpe permet de confronter les rendements d'un fonds avec sa volatilité. Il mesure le rendement obtenu par point de risque pris. Plus un ratio de Sharpe est élevé, plus l'équipe de gestion aura su créer de la performance tout en maîtrisant la volatilité.

Trois premiers fonds sur 8 ans :

|

Rang |

Fonds |

Sharpe 8 ans |

|

1 |

1,33 |

|

|

2 |

1,25 |

|

|

3 |

1,06 |

Il est très difficile de garder sur le long terme une très bonne performance avec une volatilité faible. C'est pour cela qu'il est préférable d'étudier ce critère sur la durée la plus longue possible, ici 8 ans.

5 fonds obtiennent un ratio de Sharpe supérieur à 1 sur 8 ans dans un contexte majoritairement haussier dans la mesure où la crise liée à la « Faillite de Lehman Brothers » n’est plus prise en compte.

Corrélations

|

Rang |

Fonds |

Corr. 5 ans |

|

1 |

-0,07 |

|

|

2 |

0,32 |

|

|

3 |

0,33 |

A 3 et 5 ans, le fonds JPM Global Macro Opportunities A (C) EUR est décorrélé du marché actions (corrélation inférieure à 0). Ce fonds constitue une bonne opportunité de diversification dans un portefeuille contenant des fonds actions.

Attention toutefois : certains fonds sont peu corrélés au marché actions car ils n’ont pas su prendre la hausse. C’est le cas de Global Allocation-StrategiesPlus qui a gagné 4,62% sur les 5 dernières années alors que sur la même période la moyenne de la catégoire (Allocation Flexible Monde) gagnait 19,37%.

C’est pourquoi, même s’il est important d’étudier la corrélation des fonds avec les autres marchés pour bénéficier des effets de la diversification, ce seul critère ne doit pas être suffisant.

A l'autre extrémité, certains fonds dit flexibles sont très fortement corrélés aux marchés actions et ne permettent pas de diversifier un portefeuille. C'est par exemple le cas d’AXA WF Optimal Income E (C) et CPR Croissance Réactive P (C) qui ont une corrélation égale ou supérieure à 0,92 avec l'indice MSCI Monde sur toutes les périodes considérées.

Focus du trimestre

Les frais

Lors de cette étude, nous avons voulu mettre en parallèle les frais et la performance des fonds flexibles. Pour ce faire, nous avons pris comme indicateur les frais d’entrées et les frais courants.

- Frais d’entrées maximum

Ce sont les frais prélevés lors de l’achat du fonds qui sont déduits du montant investi. Ils ne sont payés qu’une seule fois, au moment de la souscription du fonds. Ce sont les frais d’entrée maximum qui ont été pris en compte pour l’étude. Ils sont issus des prospectus des fonds. Ces frais maximums ne correspondent pas forcément aux frais d’entrées réels pratiqué par la société ou ses distributeurs.

Voici la répartition des frais d’entrées pour les fonds de l’observatoire :

.png)

La moyenne des frais d’entrées des fonds de l’observatoire est de 3,09% et les écarts sont importants : 0% pour le moins chargé et 8% pour le plus chargé.

Les frais d’entrées élevés réduisent la rotation des investisseurs.

- Frais courants

Les frais courants regroupent les frais de gestion, les frais de transaction et les commissions de mouvement prélevés lors du dernier exercice comptable. Les frais courants n’incluent pas les commissions de surperformance.

Les frais de gestion rémunèrent la valeur ajoutée du gérant et couvrent les frais engagés par la société de gestion pour le fonctionnement du fonds. Les frais de gestion sont directement déduits de la valeur liquidative des fonds.

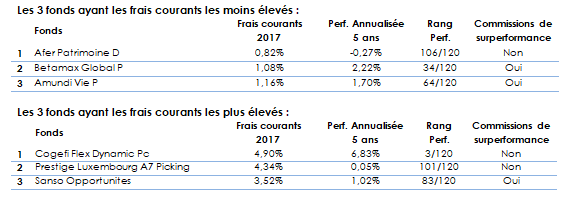

La moyenne des frais courants des fonds de l’observatoire est de 2,10% et les écarts sont importants : 0,82% pour le moins chargé et 4,90% pour le plus chargé.

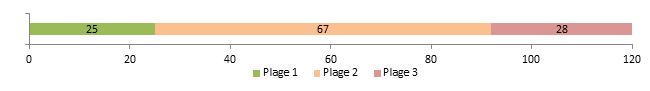

Nous avons défini 3 plages :

- la plage 1 : frais courants inférieurs à 1,50% (couleur verte)

- la plage 2 : frais courants entre 1,50% et 2,50% (couleur orange)

- la plage 3 : frais courants supérieures à 2,5% (couleur rouge)

Voici la répartition des fonds de l’observatoire :

Prestige Luxembourg A7 Picking et Sanso Opportunites sont des fonds de fonds. Les frais des sous-jacents s’ajoutent aux frais propres du fonds, ce qui explique les frais courants élevés.

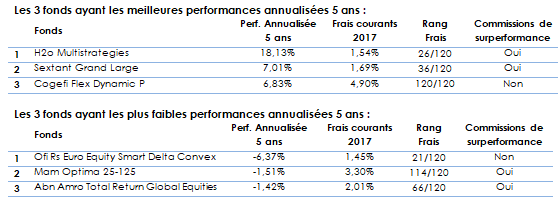

Nous avons dans un premier temps mis en avant les performances des fonds avec les frais les plus faibles et les plus élevés. Nous pouvons ensuite réaliser l’exercice inverse, c’est-à-dire mettre en avant les frais des fonds avec les performances les plus et les moins élevées.

On constate qu’il n’existe aucune corrélation entre la performance et les frais. Les fonds qui prélèvent le plus de frais ne sont pas forcément ceux qui ont la meilleure performance et vice-versa.

- Commissions de surperformance

Les commissions de surperformance sont conditionnées aux performances du fonds. Ces frais additionnels s’appliquent quand les objectifs fixés par la société de gestion sont atteints ou dépassés. La société de gestion du fonds va prélever une commission sur l’excès de performance du fonds par rapport à la performance de son indice de référence. Certains fonds facturent cette commission à chaque fois qu’il superforme l’indice même en cas de performance négative. Certains fonds exercent les commissions de surperformance uniquement si le fonds a battu l'indicateur retenu et que la performance est positive, ce qui semble plus cohérent. Selon l’AMF, 5% du chiffre d’affaires des sociétés de gestion françaises en 2016 provenait des commissions de performance. Elles ne sont donc pas négligeables pour celles-ci.

71 fonds de l’observatoire de la gestion flexible, soit 59%, se rémunèrent grâce aux commissions de surperformance. Parmi les 20 fonds ayant obtenus les meilleures performances sur 5 ans, nous comptons 12 fonds avec des commissions de surperformance.

Par exemple, le fonds H2O Multistratégies a atteint une performance annualisé 5 ans de 18,13%. Le fonds a des frais courants de 1,54% et des commissions de surperformance de 25% du delta avec l’EONIA capitalisé + 2,5% par an. Cet indice de référence est théoriquement plus facile à surperformer qu’un indice action par exemple. L’investisseur doit donc vérifier que l’indice de référence utilisé par la société de gestion est cohérent avec la stratégie du fonds. L’exercice précédent, H2O a prelevé 3,53% de commission de surperformance à titre indicatif.

Par ailleurs, si le gérant décide de mettre en place une commission de surperformance, logiquement celui-ci doit avoir des frais courants modèrés voir faibles. Cependant, on remarque que malgré la mise en place d'une commission de surperformance, certains fonds possèdent des frais courants élevés.

- « High Water Mark »

Certains fonds possèdent une clause appelée « High Water Mark ». Cette clause oblige le gérant à battre la précédente plus haute valeur liquidative avant de pouvoir prélever des commissions de surperformance. Sur les 71 fonds ayant une commission de surperformance, 12 ont un système de High Water Mark soit 17%.

Conclusion

Il n’est pas étonnant de payer des frais élevés si la performance est également élevée. Une gestion active coute forcément plus cher qu’une gestion passive. L’investisseur doit naturelement payer l’expertise, la recherche financière… Les frais prelevés servent avant tout à payer un service. Il faut donc que ces frais soient justifiés. Il est également naturel que le service soit en adéquation avec la stratégie du fonds.

Dans un souci de lisibilité, nous avons dissocié la synthèse qualitative et les classements quantitatifs.