6 ans de portefeuilles assurance vie Quantalys : bilan (1/3)

Publié le 26/01/2016 - Allianz Global Investors FranceLes portefeuilles assurance vie Quantalys ont été lancés il y a 6 ans, le 1er janvier 2010. Notre objectif était de montrer en situation quasi-réelle les capacités de notre algorithme de construction de portefeuilles. Nos portefeuilles sont visibles sur la page d'accueil de notre site, ainsi que dans une section dédiée.

Nous avons sélectionné 11 contrats d'assurance vie distribués sur internet sans intermédiaire, aisément accessibles pour les investisseurs autonomes. La sélection d'un contrat d'assurance vie ne doit pas s'interpréter comme un recommandation de souscrire à ce contrat de notre part, pas plus que la non-sélection n'a d'implications négatives (ni positives d'ailleurs). Cette liste de contrats est susceptible d'évoluer. Nous conseillons par ailleurs aux investisseurs non autonomes de se faire accompagner par un professionnel de la gestion de patrimoine.

Chaque portefeuille réplique une allocation d'actifs constituée d'indices de marché : pour la poche actions, nous utilisons des indices MSCI, bien entendu dans leur version dividendes réinvestis. Pour la poche flexible, nous utilisons l'indice composite (50% obligations/50% actions) de la catégorie Flexible Monde. L'allocation d'actifs de référence des portefeuilles assurance vie est fournie ci-dessous.

.png)

Cette allocation d'actifs est à dessein particulièrement offensive, elle n'est pas appropriée pour tous les investisseurs. Nous n'y avons pas inclus de fonds en euro : à chacun de déterminer l'allocation d'actifs en phase avec son profil de risque et les objectifs qu'il assigne à son investissement : plus la part du fonds en euro sera importante dans l'allocation d'actifs, moins le portefeuille qui la réplique devrait être volatil. Le fonds en euro est en effet en apparence très peu volatil puisqu'il a un seul rendement annuel et que les évolutions d'une année sur l'autre sont très lissées. Corollaire actuellement : l'espérance de gain du fonds en euro est faible en raison de la faiblesse des taux d'intérêt.

Les portefeuilles sont établis par notre algorithme de construction de portefeuille, accessible dans la version payante de nos outils. Cet algorithme est paramétré pour travailler sur les données des 24 mois précédents.

Une fois un portefeuille constitué, il évolue librement pendant 2 mois. Deux mois après (plus précisément vers le 6 du mois suivant), l'algorithme tourne de nouveau sans tenir compte de la constitution actuelle du portefeuille et construit un nouveau portefeuille de fonds répliquant l'allocation d'actifs. Potentiellement, l'intégralité du portefeuille peut ainsi être renouvelée par l'algorithme. Dans les faits, ce n'est jamais le cas. Le portefeuille est ensuite reconstitué au 1er du mois.

La performance de l'allocation d'actifs de chaque portefeuille est celle d'indices de marché qui, par construction, ne comportent pas de frais de gestion. Répliquer ces allocations d'actifs est possible via des ETF répliquant eux-mêmes chacun des indices de l'allocation d'actifs. La performance effectivement obtenue par un investisseur serait inférieure à celle de l'allocation d'actifs telle que nous la calculons car les ETF ont des frais de gestion et les transactions sont soumises à des frais de courtage.

Les données de performance et de risque mentionnées dans cet article sont arrêtées au 31 décembre 2015. Nous indiquons la performance 2015 des portefeuilles, ainsi que la performance depuis la création (soit depuis 6 ans). La performance 2015 est donnée à titre indicatif seulement, une durée d'un an étant bien trop courte pour un profil 75% actions + 25% flexibles pour tirer quelque conclusion que ce soit.

Par convention, dans la colonne "Différence" des tableaux de performance, apparaissent en vert les différences en faveur de notre portefeuille, et en rouge les différences en défaveur de notre portefeuille, dans les deux cas par rapport aux performances de l'allocation d'actifs de référence.

Le ratio de Sharpe mesure le gain de performance du portefeuille au-delà du taux sans risque par point de volatilité. Par exemple, un ratio de Sharpe de 1 signifie que le portefeuille a enregistré un point de performance au-delà de celle de l'indice EONIA par point de volatilité. Toutes choses égales par ailleurs, plus le ratio de Sharpe est élevé, meilleure a été la performance ajustée du risque (ce dernier étant mesuré par la volatilité).

Vous noterez que la performance des différents portefeuilles connaît des variations, notamment sur des durées courtes. Ces dernières s'expliquent par les différences dans les bassins de fonds de chaque contrat. Notre optimiseur peut choisir au sein d'univers hétérogènes, les performances de court terme qui en résultent sont elles-mêmes hétérogènes.

On trouve des performances différentes dans toutes les classes d'actifs. Les performances des fonds actions sont très influencées par celle de leur marché sous-jacent et la dispersion des rendements est moins élevée que pour les fonds flexibles. Pour ces derniers, dans la mesure où l'équipe de gestion pilote discrétionnairement l'allocation d'actifs, il peut y avoir une grande diversité de performance entre les différents fonds.

L'analyse de la performance de nos 3 portefeuilles profilés est consultable ici.

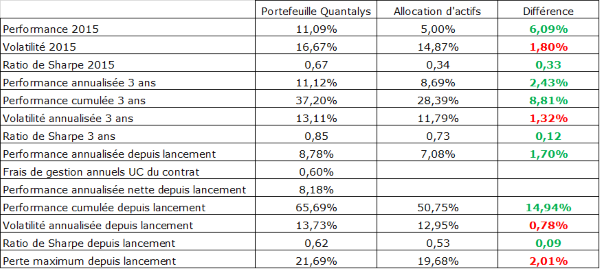

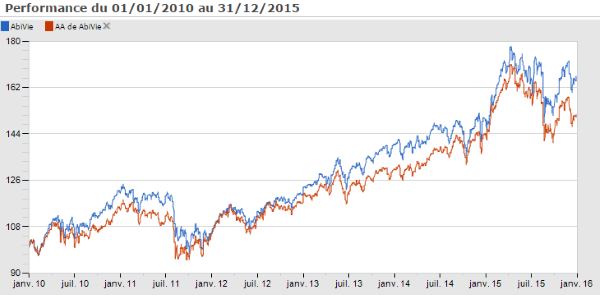

AbiVie

AbiVie est un contrat assuré par ACMN Vie et distribué par Altaprofits. Le portefeuille constitué par notre optimiseur est consultable ici.

L'année 2015 a été très correcte, avec une forte surperformance par rapport à l'allocation d'actifs, résultant, en dépit d'une volatilité supérieure, dans un bien meilleur ratio de Sharpe .

Sur 3 ans, la surperformance annualisée est de 2,43% et le ratio de Sharpe est supérieur à celui de l'allocation d'actifs.

Depuis la création (à savoir depuis 6 ans), la performance annualisée est de 8,78% et le ratio de Sharpe un peu meilleur que celui de l'allocation d'actifs, la volatilité supérieure de notre portefeuille étant compensée par sa meilleure performance. En retirant les frais de gestion du contrat selon la méthode décrite ci-dessus, la performance annualisée peut être grossièrement estimée à 8,18%.

La perte maximum de ce portefeuille depuis son lancement s'est élevée à 21,69% contre 19,68% pour son allocation d'actifs de référence. Cette baisse s'est produite entre le 12 janvier et le 4 octobre 2011 et le portefeuille l'a effacée le 29 janvier 2013.

Dans le graphique ci-dessous, la performance du portefeuille depuis son lancement est matérialisée par la courbe bleue, celle de l'allocation d'actifs par la courbe rouge.

- Fonds flexibles

Une combinaison de 2 fonds est au menu : H20 Multistratégies (15% du portefeuille) et M&G Dynamic Allocation Fund (10%), tous les deux présents dans l'Observatoire de la Gestion Flexible.

- Actions Etats-Unis

L'optimiseur a jeté son dévolu sur un fonds actif, DWS US Top Dividend (15%), et un fonds passif répliquant le S&P 500, Federal Indiciel US (8%).

- Actions Europe

Deux fonds croissance constituent la poche actions Europe : DNCA Invest Europe Growth (14,5%) et JPM Europe Strategic Growth (3%).

- Actions Emergentes

Carmignac Emerging Discovery (15%) est l'heureux élu.

- Actions France

C'est de nouveau un fonds DNCA qui est choisi, Gallica (12%).

- Actions Pacifique

C'est un fonds Asie hors Japon plutôt orienté sur les petites et moyennes valeurs qui a été sélectionné par l'optimiseur : Invesco Asia Opportunities Equity Fund (7,5%).

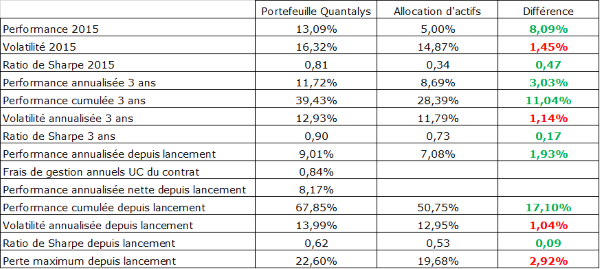

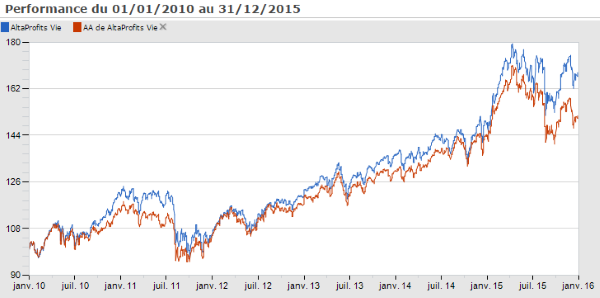

AltaProfits Vie

AltaProfits Vie est un contrat assuré par e-cie vie (Groupe Generali) et distribué par AltaProfits. Le portefeuille constitué par notre optimiseur est consultable ici.

L'année 2015 a été très correcte, avec une forte superformance par rapport à l'allocation d'actifs.

Sur 3 ans, la surperformance annualisée est de 3,03% et le ratio de Sharpe est supérieur à celui de l'allocation d'actifs.

Depuis la création (à savoir depuis 6 ans), la performance annualisée est de 9,01% et le ratio de Sharpe un peu meilleur que celui de l'allocation d'actifs, la volatilité supérieure de notre portefeuille étant compensée par sa meilleure performance. En retirant les frais de gestion du contrat selon la méthode décrite ci-dessus, la performance annualisée peut être grossièrement estimée à 8,17%.

La perte maximum de ce portefeuille depuis son lancement s'est élevée à 22,60% contre 19,68% pour son allocation d'actifs de référence. Cette baisse s'est produite entre le 12 janvier et le 4 octobre 2011 et le portefeuille l'a effacée le 10 février 2013.

Dans le graphique ci-dessous, la performance du portefeuille depuis son lancement est matérialisée par la courbe bleue, celle de l'allocation d'actifs par la courbe rouge.

- Fonds flexibles

On retrouve la même combinaison de flexibles que dans le portefeuille précédent : H20 Multistratégies (15% du portefeuille) et M&G Dynamic Allocation Fund (10%).

- Actions Etats-Unis

Deux fonds couvrent les Etats-Unis, FF America (15%) et DWS US Top Dividend (8%).

- Actions Europe

Deux fonds constituent la poche actions Europe : DNCA Invest Europe Growth (14,5%) et Allianz Actions Aequitas (3%).

- Actions Emergentes

L'optimiseur favorise les petites et moyennes valeurs avec deux fonds, JPM Emerging Markets Small Caps (9,1%) et Templeton Emerging Markets Smaller Companies (5,9%).

- Actions France

C'est le toujours excellent Moneta Multi Caps qui constitue la totalité de l'exposition aux actions France (12%).

- Actions Pacifique

On retrouve de nouveau Invesco Asia Opportunities Equity Fund (7,5%).

Boursorama Vie

Boursorama Vie est un contrat assuré par e-cie vie (Groupe Generali) et distribué par Boursorama Banque. Le portefeuille constitué par notre optimiseur est consultable ici.

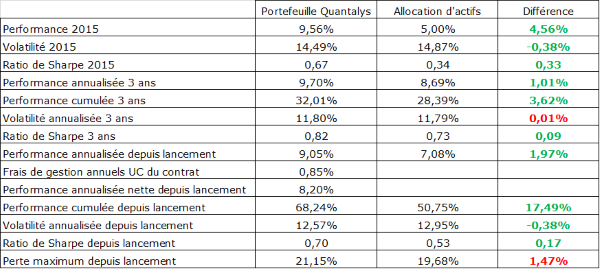

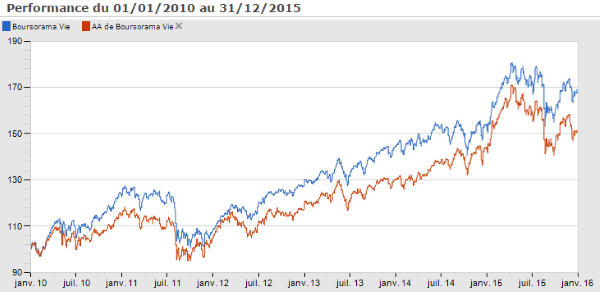

L'année 2015 a été correcte, avec une forte superformance par rapport à l'allocation d'actifs avec une volatilité équivalente et par conséquent un bien meilleur ratio de Sharpe .

Sur 3 ans, la surperformance annualisée est de 1,01% et le ratio de Sharpe est supérieur à celui de l'allocation d'actifs.

Depuis la création (à savoir depuis 6 ans), la performance annualisée est de 9,05% et le ratio de Sharpe un nettement meilleur que celui de l'allocation d'actifs, la volatilité de notre portefeuille étant proche de celle de l'allocation d'actifs. En retirant les frais de gestion du contrat selon la méthode décrite ci-dessus, la performance annualisée peut être grossièrement estimée à 8,20%.

La perte maximum de ce portefeuille depuis son lancement s'est élevée à 21,15% contre 19,68% pour son allocation d'actifs de référence. Cette baisse s'est produite entre le 12 janvier et le 4 octobre 2011 et le portefeuille l'a effacée le 10 décembre 2012.

Dans le graphique ci-dessous, la performance du portefeuille depuis son lancement est matérialisée par la courbe bleue, celle de l'allocation d'actifs par la courbe rouge.

- Fonds flexibles

De nouveau un duo pour la poche flexible : Sycomore Partners (15% du portefeuille) et Dorval Convictions (10%).

- Actions Etats-Unis

Deux fonds couvrent les Etats-Unis : un ETF répliquant l'indice-phare du NASDAQ, Lyxor UCITS ETF NASDAQ 100 (15%) et EdR US Growth (8%).

- Actions Europe

Deux fonds pour la poche actions Europe : Allianz Actions Aequitas (11,2%) et Tocqueville Value Europe (6,3%).

- Actions Emergentes

Un inusable classique, Magellan (11,2%) et Deutsche Global Emerging Markets Equity (3,8%) constituent la poche actions Emergentes.

- Actions France

C'est de nouveau Moneta Multi Caps qui constitue la totalité de l'exposition aux actions France (12%).

- Actions Pacifique

On retrouve l'excellent fonds SI Asia Pacific Leaders (7,5%), déjà présent dans nos portefeuilles profilés.

Fortuneo Vie

Fortuneo Vie est un contrat assuré par Suravenir et distribué par Fortuneo. Le portefeuille constitué par notre optimiseur est consultable ici.

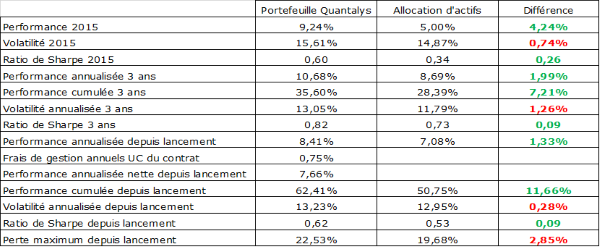

Pour ce portefeuille aussi, l'année 2015 a été correcte, avec une forte superformance par rapport à celle de l'allocation d'actifs.

Sur 3 ans, la surperformance annualisée est de 1,99% et le ratio de Sharpe est supérieur à celui de l'allocation d'actifs.

Depuis la création (à savoir depuis 6 ans), la performance annualisée est de 8,41% et le ratio de Sharpe un nettement meilleur que celui de l'allocation d'actifs, la volatilité de notre portefeuille étant proche de celle de l'allocation d'actifs. En retirant les frais de gestion du contrat selon la méthode décrite ci-dessus, la performance annualisée peut être grossièrement estimée à 7,66%.

La perte maximum de ce portefeuille depuis son lancement s'est élevée à 22,53% contre 19,68% pour son allocation d'actifs de référence. Cette baisse s'est produite entre le 12 janvier et le 23 novembre 2011 et le portefeuille l'a effacée le 1er mars 2013.

Dans le graphique ci-dessous, la performance du portefeuille depuis son lancement est matérialisée par la courbe bleue, celle de l'allocation d'actifs par la courbe rouge.

- Fonds flexibles

Le duo pour la poche flexible est compsé de H20 Multistratégies (15% du portefeuille) et Dorval Convictions (10%).

- Actions Etats-Unis

Deux fonds pour la poche Etats-Unis : FF America (15%) et Federal Indiciel US (8%).

- Actions Europe

Deux fonds pour la poche actions Europe : Tocqueville Value Europe (14,5%) et Petercam Equities Europe Dividend (3%).

- Actions Emergentes

C'est de nouveau Magellan (15%) qui constitue la poche actions Emergentes.

- Actions France

Encore un fonds Dorval Asset Management pour les Actions France : Dorval Manageurs (12%).

- Actions Pacifique

Un fonds très offensif a été choisi par l'optimiseur, Deutsche Invest Top Asia (7,5%).

Enseignements

6 ans après le lancement, les performances de nos portefeuilles-modèles en assurance vie sont très honorables (avec les réserves liées à la méthodologie mentionnées ci-dessus). L'optimiseur sélectionne indifféremment des fonds gérés activement et des ETF (qui répliquent un indice sous-jacent) quand il en existe dans les contrats, ce qui est rare.

La façon dont nous avons paramétré notre optimiseur pour cet exercice théorique conduit par ailleurs à une volatilité et des baisses (les "drawdowns") généralement plus élevées que celles de l'allocation d'actifs de référence. Il convient, en situation réelle, de s'assurer que ces caractéristiques sont compatibles avec la tolérance au risque et les objectifs de l'investisseur.

Nous ne rappellerons jamais assez l'importance de l'allocation d'actifs du portefeuille : il est nécessaire de la définir avant de choisir les fonds, et de s'y tenir. Pour cela, le rebalancement périodique du portefeuille pour rétablir les poids initiaux est un excellent exercice. Malheureusement, cette option n'est que trop rarement disponible chez les courtiers d'assurance.

Enfin, ces portefeuilles modèles ne constituent pas un conseil ou une recommandation d'investissement et sont fournis à titre d'information seulement. Dans la "vraie" vie, assurez-vous d'avoir compris le fonds dans lequel vous souhaitez investir, notamment en lisant son prospectus, et si vous ne vous sentez pas capable de construire un portefeuille par vous-même, faites-vous accompagner par un professionnel de la gestion de patrimoine.

Nous analyserons les portefeuilles de 7 autres contrats d'assurance vie dans 2 articles à paraître prochainement.